五大日系车企中,日产汽车竟然率先跌入低谷。

作为全球汽车销量前十常客的跨国车企,日产汽车2024财年第二季度业绩表现令人震惊:净利润竟然由盈转亏。

为力挽狂澜,日产不得不自救:全球范围内削减20%产能,裁员9000余人,公司高层更是集体降薪。这一系列动作无不透露出企业面临的严峻形势。

回望今年伊始,包括日产在内的日系车企还沉浸在去年业绩向好的喜悦中,在日本本土和美国工会的双重压力下,纷纷宣布涨薪。然而世事难料,短短数月之间,日产便从巅峰跌落谷底。

经营陷入危机

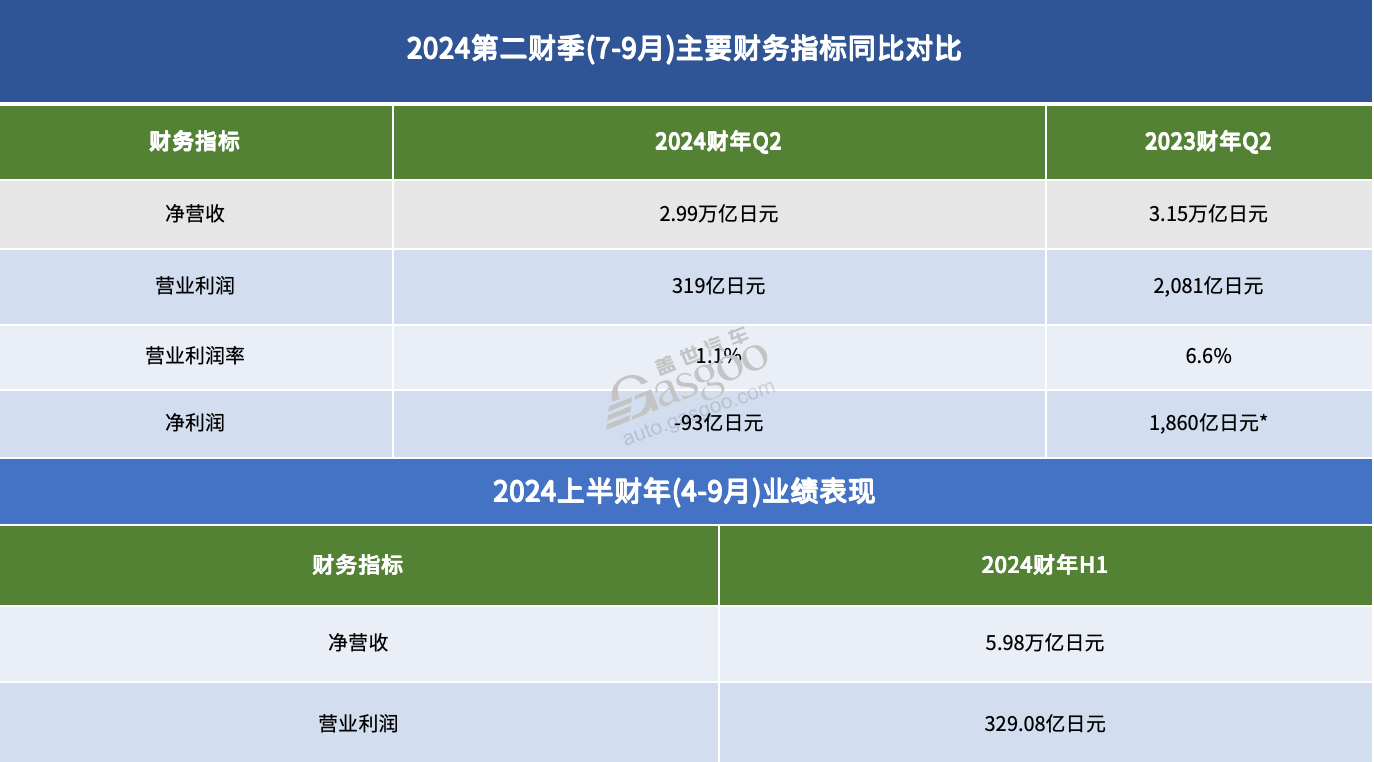

近日,日产汽车公布的2024财年第二季度(7-9月)财报不容乐观:

净营收较去年同期下滑5%,仅为2.99万亿日元;更令人担忧的是,营业利润同比暴跌85%,从去年同期的2081亿日元骤降至319亿日元,远低于市场预期的650亿日元。与此同时,营业利润率更是下滑5.5个百分点至1.1%。这导致公司净利润由盈转亏,亏损93亿日元,同比暴跌95%。

全球销量持续下滑是一大原因。日产汽车第二财季销量为81万辆,较去年同期下滑达6%,相比第一财季的-0.5%降幅明显扩大。这使得上半财年销量仅达160万辆,同比下滑近4%。受此影响,日产已被中国车企比亚迪(同期销量超200万辆)超越,跌至世界第八大汽车制造商的位置。

由于销量降幅扩大,日产汽车2024上半财年(3-9月)颓势越发严重。报告期内,净营收同比降低1.3%至5.98万亿日元,营业利润同比暴跌90.2%至329亿日元,净利润同比大幅下滑93.5%至192.2亿日元。

面对严峻的经营形势,日产调低2024财年(2024年4月至2025年3月)的业绩预期。

其中,净营收预期下调1.3万亿日元至12.7万亿日元,与上一财年基本持平;净营业利润目标更是腰斩至1500亿日元,下调幅度高达3500亿日元。同时,全年销量目标也下调5万辆至365万辆。然而,从上半财年仅完成四成销量的进度来看,实现难度依然很大。

值得注意的是,丰田汽车、本田汽车两大日系车企同期全球销量也有所下滑,但盈利能力却相对稳定。

图片来源:日产汽车

对此,麦格理证券韩国公司分析师认为,这与各家企业的新能源战略选择密切相关。日产专注于电动化转型,而非混动路线,这在当前市场环境下或许并非最优选择。事实上,消费者对混动车型的需求正处于旺盛期,这正是丰田和本田得以维持强劲盈利的关键所在。

以丰田为例,其今年1-9月油电混动车型(包括混合动力、插电式混合动力、氢燃料电池和纯电动)累计销量达到296.81万辆,同比大涨19.8%,占总销量的四成。

与之相对的是,日产汽车现阶段提高销量的途径就是降价。该分析师建议,日产汽车需要重新审视其电动汽车战略。因为当一家跨国车企需要依赖降价争抢市场份额之时,某种程度上也意味着没有其他突围良策。

危机早有迹象

一个商业帝国的倾覆往往始于细微处,日产汽车如今的利润崩盘实则早有预兆。回望其新能源转型之路,充满了战略选择的遗憾。

其实早在2010年,日产汽车就推出了纯电动车型LEAF,上市后连续9年蝉联全球纯电动车销冠,到2019年累计销量达到40万辆。

然而,这份荣光并未持续太久。黄河科技学院客座教授张翔指出,日产在纯电动领域的投入缺乏连贯性和持续性。而在混动技术赛道上,日产又落后于丰田、本田及现代等日韩车企,尤其是针对美国市场的混动产品线配置,要弱于其他主流日韩车企。

不仅如此,日产电动化战略存在摇摆不定的问题。比如,在中国市场,日产的纯电动汽车姗姗来迟,昔日的先发技术优势荡然无存,沦为追随者。

在美国市场,日产搭载e-power动力的混动车型要到2026年才将上市。这一延迟源于日产此前对美国市场的误判,认为美国消费者更偏好混动皮卡,而非定位混动乘用车的e-power产品。这让日产错失进入最重要两大市场的新兴市场最佳时机。

反观竞争对手,美国调查公司Cox Automotive的数据显示,2023年第一季度,丰田与本田占据了美国混动汽车市场70%的份额。这是两大日企虽然销量和业绩也都下滑,但盈利依旧较为稳定的主要原因。而在中国市场,新能源渗透率已突破50%,比亚迪、特斯拉是最大受益者。

为了守住中美两大主要市场的份额,日产不得不打响价格战。据第三方平台数据显示,日产在中国市场的产品终端优惠已突破数万元。日产在美国市场的表现更是令人担忧,其曾坦言,“美国市场是导致利润下滑的最大因素”。

具体数据显示,2024财年第一财季日产在美国市场的营业亏损高达209亿日元,较去年同期的1320亿日元暴跌超1.2倍。其中,高利润车型SUV和皮卡的销量大幅下滑(13.4%)是在美利润恶化的主要推手。

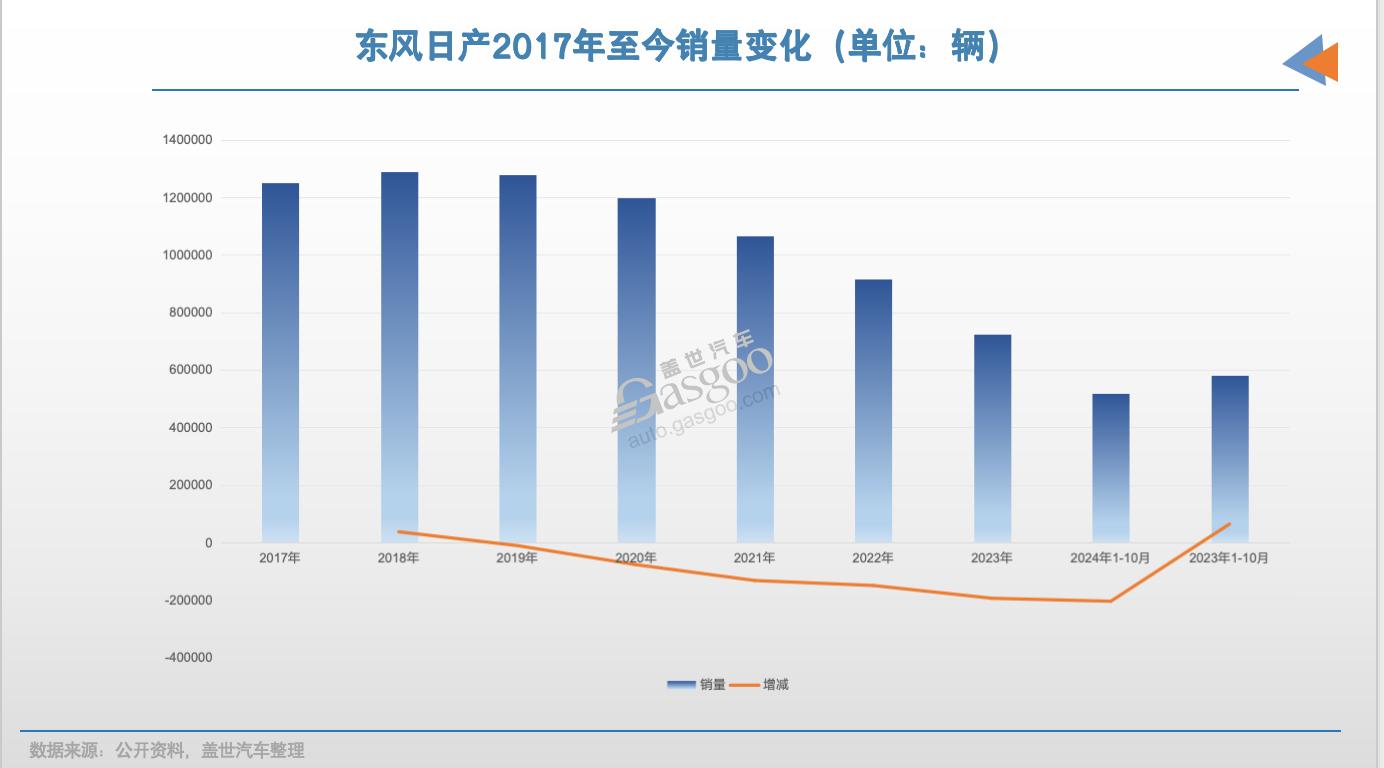

再看中国市场,数据显示,日产在华合资品牌东风日产(含东风日产和启辰)2018年至今销量呈连续下滑态势,从128.8万辆跌至去年的72.3万辆,降幅达43%。今年来,东风日产前10月累计销量为51.8万辆,同比进一步下滑10.9%。

盖世汽车研究院分析师指出了日产汽车在中国市场的致命弱点:产品结构过度单一,轩逸一款车型就占据了整体市场份额的半壁江山。在白热化的价格战中,轩逸的均价已跌至7万元左右,大幅蚕食了企业的利润空间。这种对单一产品的过度依赖,也让日产难以遏制整体销量的持续下滑。

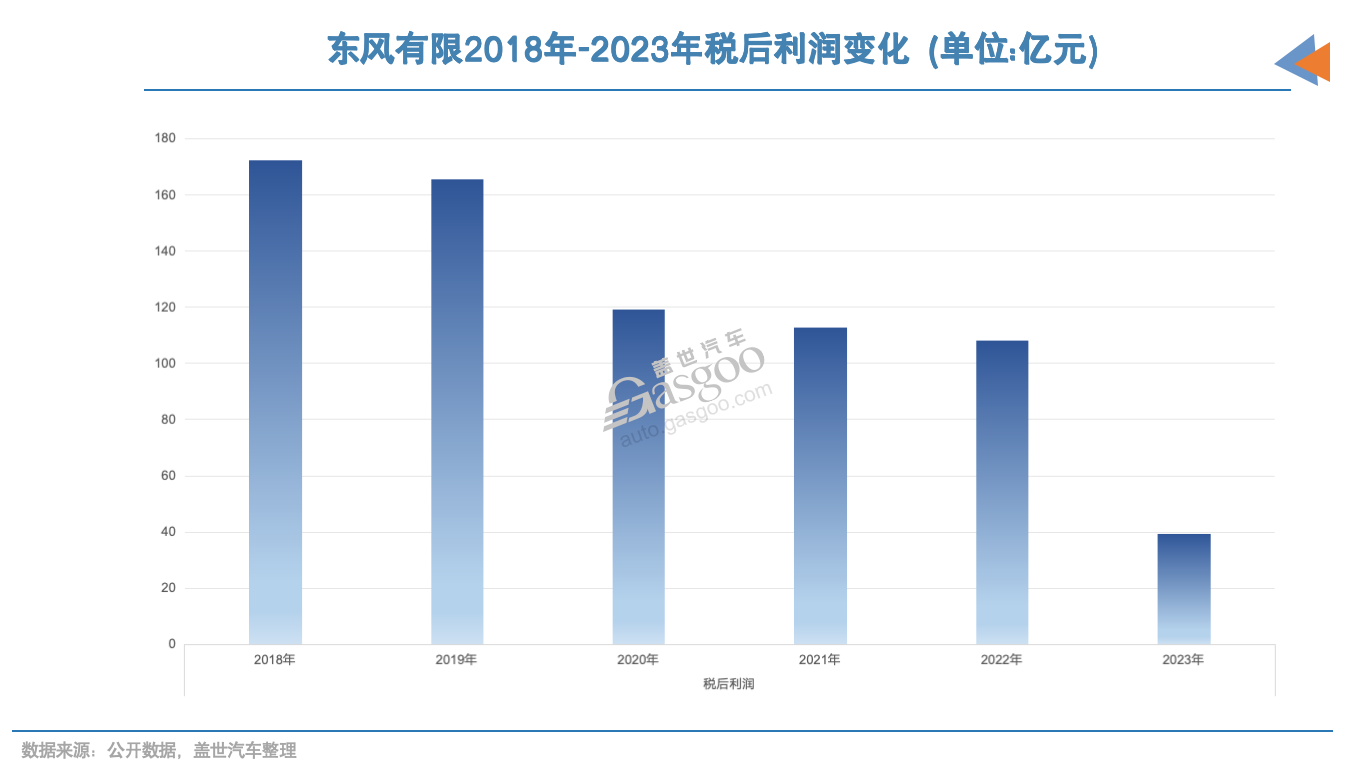

这一系列问题直接反映在东风日产的盈利能力上。2018年-2023年,东风有限(东风集团与日产汽车合资主体)盈利呈逐年下滑态势,由最初的172亿元暴跌至去年的39.4亿元,降幅超77%。

张翔进一步分析指出,在全球主流国家加速新能源转型、油耗排放标准日趋严格的大环境下,传统燃油车制造成本逐年攀升。当全球油车市场份额不断萎缩之际,日产电动汽车又占比过低,挤压了其生存空间。

对日产汽车而言,美国和中国这两大市场贡献了其全球约50%的份额。而如今,这两大战略市场的持续疲软,让其陷入困境。

绝境如何求生?

面对财务状况的急剧恶化,日产汽车迅速启动了一项名为"健康增长"的自救计划。这份计划的核心是大刀阔斧的成本削减——减少3000亿日元的固定成本和1000亿日元的可变成本,以确保企业现金流的健康运转。

为实现这一目标,日产汽车计划在全球范围内削减20%产能,同时裁员9000人。纵观日产汽车的全球产能变迁,从2020年的700万辆已收缩至500万辆,若此次再度削减20%,产能将进一步降至400万辆。这一决策有望将产能利用率提升至90%左右,实现更高效的运营。

事实上,日产在该计划发布前就已在两大主要市场展开产能调整。

在中国,公司已关闭了东风日产常州工厂,使中国市场产能降至140万辆左右;在美国市场,据《日经新闻》报道,日产计划将其核心车型产量大幅削减30%,其中包括Rogue SUV(占日产汽车美国销量的30%)和Frontier皮卡(占10%)的产量。

日产高管也以身作则,总裁兼首席执行官内田诚自愿降薪50%,其他执行委员会成员也自愿减薪。日产汽车还表示,“公司正在实施各种措施以降低销售和行政管理费用、减少销售成本以及优化资产组合,并优先考虑资本支出以及研发投资。”

此外,为加速资金回笼,日产汽车宣布减持三菱汽车部分股份,将出售至多1.49亿股三菱汽车股份。

但必须指出的是,这些“止血”策略短时间内可缓解日产的盈利危机。长远来看,有效的战略规划、能打的产品组合才是制胜之本。特别是针对中国和美国这两大核心市场,差异化的战略布局显得极为重要。

在中国市场,日产面临的最大挑战是新能源产品线薄弱。张翔指出,日产目前在华销售的新能源车型存在技术水平偏低、价格偏高的双重困境。

图片来源:日产汽车

为扭转这一局面,日产在第七届进博会上发布了计划:承诺到2026财年在中国市场推出8款新能源车型,其中5款将冠以日产品牌。与此同时,公司近期还与华为达成战略合作,将搭载鸿蒙座舱系统,试图在智能化领域实现突破。

在美国市场,日产汽车亟需解决电动汽车上市缓慢,新电动汽车生产计划停滞不前等问题。有业内人士建议,日产需要调整产品结构,加大混动车型投放比重,提升在该市场的竞争力。

盖世汽车研究院分析师指出,日产还需加快产品迭代速度,以跟上市场需求的快速变化。

其实今年3月时,日产发布了为期四年的“The Arc日产电弧计划”,这是一份着眼于电气化转型、旨在增强全球竞争力的战略蓝图。如今的关键在于,当现金流逐步恢复健康后,日产能否坚定地推进这一计划,为中长期发展持续投入。

也就是践行内田诚承诺的,“这些扭亏为盈的措施并不意味着该公司在缩减规模。日产汽车将重组业务,使业务更加精简以及更具韧性,同时重组公司管理层,以快速灵活地应对商业环境的变化。”

来源;盖世汽车网

免责声明:本站登载此文仅出于信息分享,并不意味着赞同其观点及其描述,不承担侵权行为的连带责任。如涉及版权等问题,请与我们联系(联系QQ:26887486),我们将及时删除处理。

本文链接:https://www.huangheauto.com/article/44/43561.html